ライフステージ

結婚したら保険に加入したほうがよい?万が一のリスクや必要な費用を知っておこう

独身の時は保険のことを考えたことがなくても、結婚というライフイベントを機に、保険に加入した方がよいのか考え始める人は多いと思います。ただし、保険がどの程度必要なのか、またどのような保険に加入すればいいのかは各家庭の状況によって変わります。そこで今回は、結婚したことで考えたいリスクや必要な費用など、結婚後の保険の考え方をご紹介します。

結婚を機に保険に加入したほうがよい理由

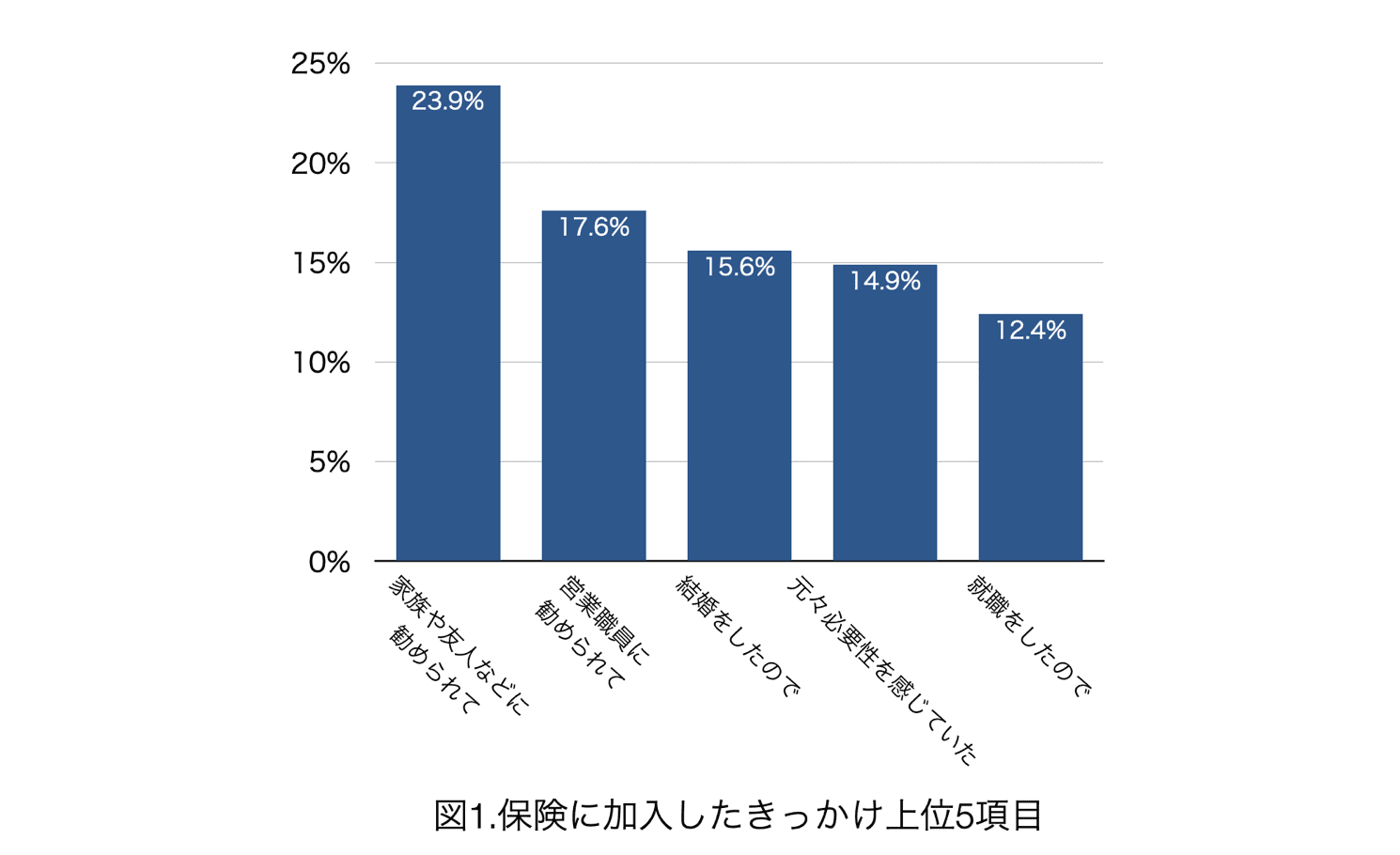

生命保険文化センターが発表した「令和元年度生活保障に関する調査」によると、保険に加入したきっかけとして、「結婚したので」(15.6%)は、「家族や友人などにすすめられて」(23.9%)、「営業職員や窓口ですすめられて」(17.6%)に次いで3番目に多い理由でした。

特に30代男性(27.1%)、40代男性(25.6%)、そして30代女性(27.6%)では、保険加入のきっかけとして1位になっており、多くの人が結婚を機に生命保険に加入したことがわかります。では、なぜ多くの人が結婚のタイミングで保険のことを考えるのでしょうか。

パートナーに対する責任が生じるから

独身の時には、自分に万が一のことや病気・けががあっても困るのは自分だけだったかもしれませんが、結婚すると自分にもしものことがあった時、パートナーの人生にも大きな影響を与えることになります。つまり、結婚とはパートナーの人生にも責任が生じるということです。自分だけでなく夫や妻のことも含めて保険を考えましょう。

またすでに加入している保険がある場合は、補償内容の見直しだけでなく、氏名変更や名義変更なども必要です。

万が一の時のための貯蓄ができていないことが多いから

もし結婚時に数千万円の貯蓄があれば、自分に万が一のことがあってもパートナーが経済的に困ることはないかもしれません。しかし、若いうちからそれほどの貯金ができている人は稀です。

コツコツ貯蓄をしていれば、いつかその数千万円を貯めることができるかもしれませんが、病気やけが、事故などの万が一の事態はいつ起こるかわかりません。これが結婚資金や教育資金といった"必要なタイミングがわかっているお金"と"万が一の時に必要なお金"の違う点です。

特に貯蓄が少ない若い夫婦では、一方に万が一のことがあった場合のリスクが高くなります。貯蓄も大切ですが、いざという時に備えるには保険の方が適切なこともあるのです。

早めに備えれば、保険料が安いから

年齢が上がるにしたがって病気やけが、そして死亡のリスクは上がるため、一般的に保険は、加入する年齢が低い方が保険料は安く、年齢が上がるにつれ保険料は高くなる傾向にあります。

若くて健康な人は保険に加入する必要性をあまり感じないかもしれませんが、高齢になってから高額な保険料を払うのは経済的にも厳しくなることが予想されます。病気になった後は保険に加入できない場合もあるため、若い時から老後のことも見据え、保険を選ぶようにしましょう。

すでに入っている保険はないか、チェックも忘れずに

結婚したら保険に加入した方がよい理由をご紹介しましたが、結婚を機に考えるのは新規に加入する保険のことだけではありません。「すでに入っている保険」についてもきちんと確認する必要があります。

保険のことに関心がなくても、社会人になったばかりの頃、職場の人や友人に勧められて加入した保険はありませんか?これらの確認をせずに新たに保険に入ってしまうと、補償内容が重複して無駄な保険料を払うことになるかもしれません。

また、すでに加入している保険を見直すことで、新規に加入するより保険料をおさえながら不足する補償を満たすことができる可能性もあります。

自分が加入している保険の内容について、よくわかっていないという人も多いものです。できるだけ保険料を抑え、必要な補償をカバーするためにも、結婚を機に今まで加入していた保険も確認し、内容を理解しておきましょう。

結婚後に考えなければならない3つのリスク

さてここで、あらためて結婚後のリスクについて触れたいと思います。結婚したら考えなければならないリスクは、主に3つあります。

もちろん夫婦のライフプランに応じて他のリスクも想定されるかもしれませんが、まずはこれから紹介する3つのリスクに対して備えましょう。

1.死亡リスク

夫婦のどちらか一方が働いている場合、その働き手が死亡してしまうと収入がなくなってしまいます。また共働きであっても、収入に差があり生活を片方の収入に大きく依存している場合や、2人の収入を見込んで高額なマンションに住んでいる場合など、一方の収入がなくなると遺された家族の生活に大きな支障が出るケースもあります。

厚生労働省が発表した「令和元年簡易生命表の概況」によると、男女別の20歳から60歳までの10万人あたりの死亡者数は以下のようになっています。たとえば、20歳の死亡者数とは、20歳の人が病気や事故などで21歳まで生存できなかった人数を表しています。

| 20歳 | 30歳 | 40歳 | 50歳 | 60歳 | |

|---|---|---|---|---|---|

| 男性 | 43人 | 55人 | 95人 | 243人 | 644人 |

| 女性 | 20人 | 27人 | 57人 | 144人 | 298人 |

年齢が低いと死亡する確率は決して高くありませんが、どの年代もその確率はゼロではありません。パートナーの死亡による生活への影響は少なくないため、リスクとして想定しておく必要があるでしょう。

2.病気や怪我のリスク

病気やけがで入院をすることになれば、治療費の支払いでまとまったお金が必要であるうえに、その間働くことができなくなり、収入が大幅に下がってしまう事も考えられます。体調を一度壊してしまうと、たとえ退院しても以前のような収入を得られなくなるかもしれません。

厚生労働省が発表した「平成29年患者調査の概況」によると、人口10万人あたりの入院者数は以下のようになっています(表2)。

| 20代 | 30代 | 40代 | 50代 | 60代 | 70代 | 80代 | |

|---|---|---|---|---|---|---|---|

| 男性 | 147人 | 224人 | 385人 | 758人 | 1,374人 | 2,359人 | 4,614人 |

| 女性 | 248人 | 366人 | 325人 | 552人 | 939人 | 1,845人 | 4,395人 |

高齢になればなるほど、病気やけがで入院するリスクは高まります。将来必要となるかもしれない医療費に対して備えるには、「入院するリスク」も「保険料」もどちらも低い若いときに保険に加入することをおすすめめします。

3.老後のリスク

総務省統計局が2020年に発表した「家計調査年報」によると、夫婦ともに65歳以上の夫婦高齢者無職世帯の1ヵ月の支出は26万7,766円に対し、夫婦2人の公的年金の合計は1ヵ月21万7,731円でした。このことから、今の高齢者夫婦は1ヵ月あたり約5万円生活費が不足していることがわかります。

退職年齢を65歳とする企業も増えていますが、厚生労働省が発表している「簡易生命表」によると2019年の日本人の平均寿命は女性が87.45歳、男性が81.41歳で、退職してからの生活は20年以上続くことも考えられます。

経済的な不安やリスクがあるうえに、病気や介護のリスクも高まるため老後の生活に対する備えは必須と言えるでしょう。

万が一の時に必要なお金はどう考える?

万が一のことが起こったとき、どのようなお金が必要になるのでしょうか。ここでは、夫婦の就業状態ごとに必要な費用の考え方をご紹介します。

共働き世帯が必要な費用

夫婦ともにまだ若く、2人とも同じぐらいの収入がある場合、片方に万が一のことがあっても急に経済的に困ることはないでしょう。特にそれぞれが自分の収入で生活していた夫婦であれば、1人で暮らしていた時の生活に戻せばよいのです。そのため、生活費としての備えよりも、葬儀費用や引越費用などを備えておく必要があると言えます。

片働き世帯が必要な費用

片働き世帯では「主に収入を得る人」に万が一のことがあると、パートナーの生活が苦しくなります。そのため、遺されたパートナーが生活を続けていけるだけの金額を保険や貯蓄で準備しておく必要があります。

ただし今は仕事をしていなくても、まだ若ければ今後働くことは可能なはずです。したがって、遺されたパートナーの一生分の生活費を備える必要はありません。備える金額は、遺されたパートナーの年齢と再就職までにかかる期間、そして収入の予想などを踏まえて決めるようにしましょう。

自営業の世帯が必要な費用

会社員に比べ、自営業は万が一のことがあった場合に受けられる社会保障が多くありません。たとえば、会社員の人は病気やけがなどで仕事を休むと、その間の所得保障として「傷病手当金」が支給されますが、自営業者が加入する国民健康保険には原則としてこのような制度はありません。

保険の基本的な考え方は上記の共働き・片働き夫婦と同じですが、社会保障が支給されない分、より大きな補償額の保険を準備しておいた方がいいでしょう。

最低限入っておきたい! ケース別基本の保険

人生のさまざまなリスクを考えると、保険についてもあれもこれも加入したくなるかもしれません。しかし保険はあくまで万が一の時に備えるものです。普段の生活も同じように大切なので、保険料に多額のお金をかけすぎるのも考えものです。

そこでここでは、ケース別に最低限入っておきたい保険を見ていきましょう。

ケース1.子どもなしの共働き家庭

夫婦共働きで子どもがいない場合、どちらかに万が一のことがあっても1人で生活できる収入があればそれほど高額な死亡保険は必要ありません。むしろ、片方が病気やけがで医療費がかかることや長期間働けなくなることの方が、経済的な負担は大きいでしょう。このケースで必要な保険は次の2つです。

・医療保険

生活保険文化センターの「令和元年度 生活保障に関する調査」に、入院経験のある人の「直近の入院で支払った自己負担額」の1日当たりの平均は2万3,300円でした。中でも一番割合が多かったのは10,000円〜15,000円未満という金額。つまり、病気や怪我では1日当たりこれだけの金額が必要になるということが予想されます。

この金額をもとに考えると会社員ならば傷病手当を見越して入院日額5,000円、自営業であれば1万円程度のものを検討するといいのではないでしょうか。

・終身保険

死亡したときに必要になるのが、葬儀費用です。また、遺された家族が引越しをすることも考えられます。葬儀代や引越費用を想定して、100万円〜200万円程度の終身保険に加入しておいてもいいのではないでしょうか。

ただし葬儀代や引越し代は、地域や家族構成によっても様々。自分の家庭ではどの程度の金額が必要なのかを夫婦で話し合っておくといいでしょう。

ケース2.子どもなしの片働き家庭

片働きの夫婦は、メインの働き手に万が一のことがあった場合、収入が大きく減少してしまいます。ケース1に加え、以下の保険に加入しておきましょう。

・収入保障保険(または定期保険)

総務省「家計調査報告(家計収支編)2019年(令和元年)平均結果の概要」によると、世帯主が40歳未満の2人以上の世帯の1ヵ月の消費支出は、27万8,768円でした。メインの働き手が亡くなった場合はこの消費支出から、遺された家族の月々の収入金額を差し引いた額を「収入保障保険」で補填するイメージです。

もちろん上で示した金額はひとつの目安です。自分の家庭の消費支出を把握して収入保障保険を選ぶようにしましょう。

ケース3.子どもありの家庭

子どもができると、遺された家族の生活費に加え、子どもの教育費を考える必要があります。共働きでも片方に万が一のことがあった場合、子どもにかかる費用を払うことが難しくなることもあるので、ケース1、ケース2に加え以下の保険に加入しておくと安心です。

・定期保険(または学資保険)

子どもにかかる費用の中で金額の大きいのが教育費です。文部科学省の「平成30年度子供の学習費調査」を見ると、幼稚園から高校まですべて公立の場合の学費は540万円ほどでした。私立の学校に行かせるとなればさらに高額となります。

中でももっとも負担が大きいと感じる教育費は、大学進学のための費用です。文部科学省「2019年度学生納付金調査結果」によると、国公立大学の受験料・入学金・4年間の学費の合計は平均で250万円ほどです。私立大学に進学する場合は、さらに高額な学費が必要となります。

高校までの学費を支払いながら大学入学までにまとまった金額の大学進学費用を用意するのは難しいため、学資保険などの定期保険タイプで備えるのがおすすめです。

結婚したら保険は「大切な家族を守るためのもの」になる

結婚を機に保険を見直した方がよい理由と、最低限加入したい保険をご紹介しました。独身の時と違い、結婚してからの保険は万が一のことがあった場合、大切な家族を守るための備えになります。必要のない保険にまで加入すると生活を圧迫しますが、どうしても貯蓄で準備できないものは保険で備えることを検討してみてください。

※ 本記事は2020年9月11日時点の内容であり、将来の商品改定によっては内容が変更になる可能性がございます。