保険の基礎知識

保険金額、保険料の相場はいくらぐらい?保険の選び方や見直すタイミングなども解説

就職、結婚など人生の節目を迎えた時に生命保険の加入を考える人も多いと思います。また、車を購入したり、スポーツなどの趣味を始めたりした時に損害保険に加入する人もいるでしょう。万が一のことがあった時の保障・補償は充実している方がいいのは当然ですが、そうなると月々の保険料も高くなり、そのバランスはとても難しいですよね。保険料について迷う時、周りの人がどれぐらいの保険に加入しているのかは1つの目安になると思います。

そこで今回は、保険金額や保険料の相場と、保険の選び方、見直すタイミングなどをご紹介します。

「保険金額」と「保険料」の違い

保険に加入しようといろいろ調べていると、似たような用語が多くて、よくわからないと感じることがありますよね。特に「保険金額」と「保険料」は一見どちらも同じような意味に見えるのではないでしょうか。しかし、この2つは真逆の意味を持つので、しっかりと区別しておきましょう。

保険金額とは?

まず、「保険金額」とは被保険者が死亡や高度障害状態、けがをしたときやがんになったときなど契約した保険で保障・補償される損失があった場合、または満期まで生存した場合に保険会社から受取人に支払われるお金のことをいいます。要するに、「受け取るお金」です。

生命保険に限らず、自動車保険や旅行保険などの損害保険についても、保険会社から支払われるお金は「保険金額」と呼びます。

保険料とは?

一方、「保険料」とは契約者が保険による保障・補償を受けるために払うお金のことをいいます。「料」という字は、支払う場合に使われます。「使用料」や「入場料」などと同様で、保険料も契約者が支払うお金という意味で使われていますね。

この「保険料」も、生命保険、損害保険にかかわらず保険全般で同じ意味で使用される言葉です。

「保険金額」の相場をチェック!いざという時どのくらいもらえる?

では周りの人は、万が一のことがあった時に受け取れる「保険金額」をいくらぐらいに設定しているのでしょうか。ここでは例として、「死亡保険」と「医療保険」の保険金額をご紹介します。

死亡保険:家族に残す金額はどのくらい?年代や年収により違いが

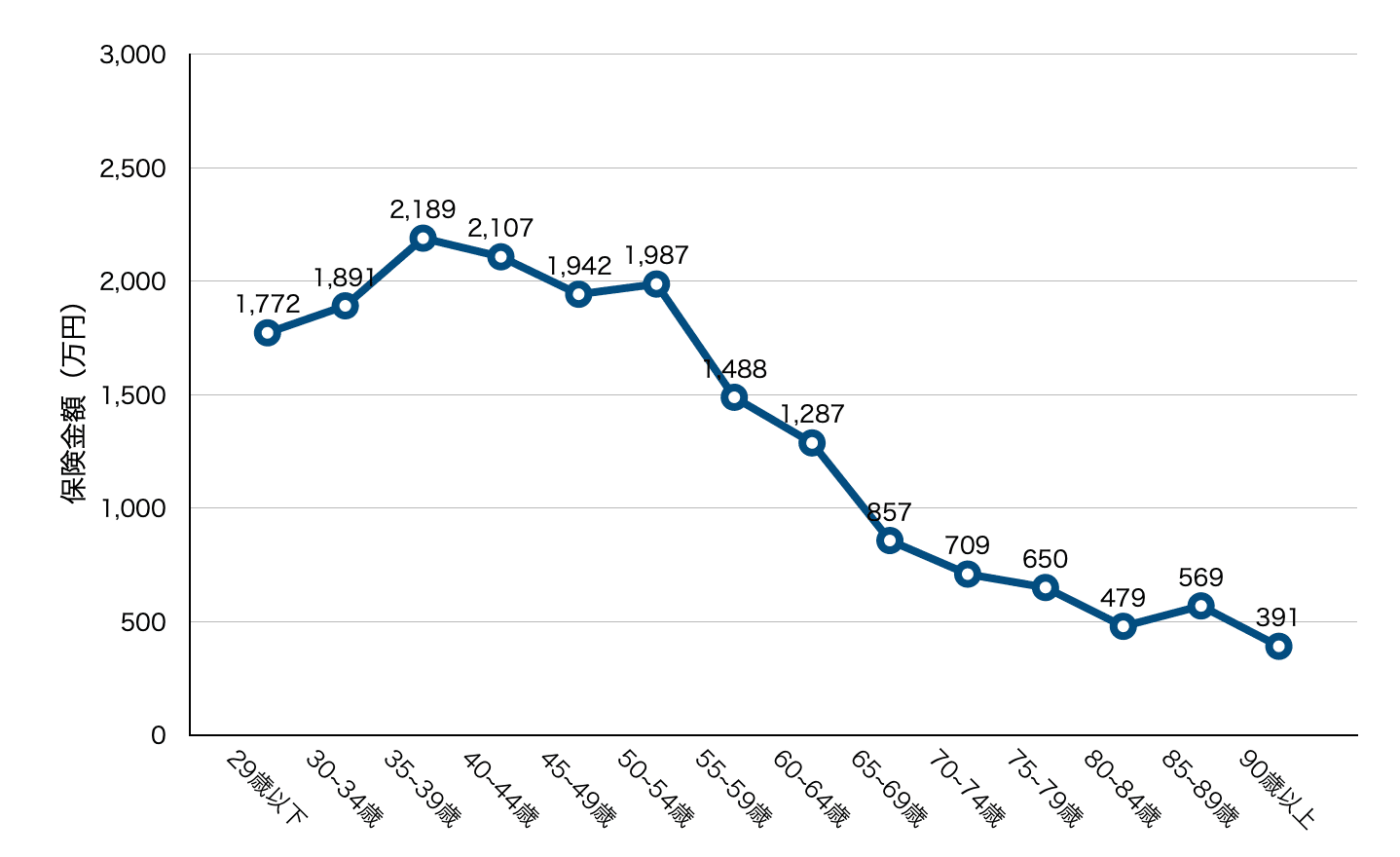

生命保険文化センターが2018年に発表した「生命保険に関する全国実態調査」によると、世帯主の死亡保険金額の平均は1,406万円でした。しかし、死亡保険の金額は配偶者の有無や子供の数、また年収などの環境によって大きく変わります。

そこでまず、年齢による死亡保険金額の違いを見てみましょう(図1)。

(※生命保険文化センター「生命保険に関する全国実態調査(2018年)」より筆者作成)

上の図によると、保険金額は35歳から39歳でもっとも高く、2,189万円になっています。この年代は結婚や出産といった家族構成に大きな変化がある時期でもあります。

死亡保険は自分に万が一のことがあった場合、残された家族を守るために加入することが多い保険です。多くの人がこの年代で死亡保険の保険金額を高く設定していることが分かります。

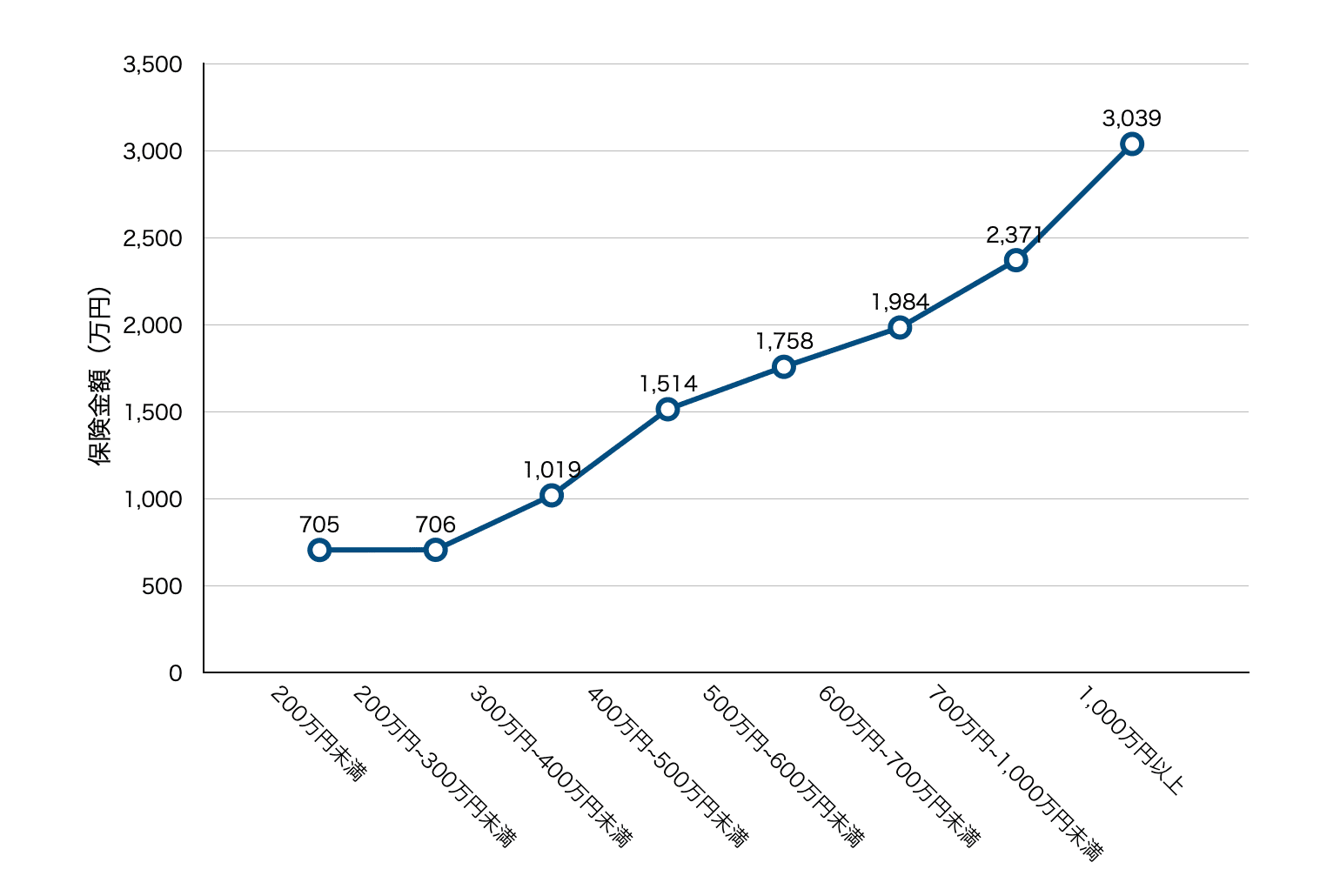

次に、年収による保険金額は以下のようになっています(図2)。

(※生命保険文化センター「生命保険に関する全国実態調査(2018年)」より筆者作成)

世帯主の年収別では、年収に比例して保険金額も高くなっており、年収1,000万円以上の世帯では保険金額は3,000万円を超えています。

年収が高いと保険に回せるお金が多くなることもありますが、日常生活にかける生活費も高くなるため、世帯主に万が一のことがあった場合の保障額もそれに合わせて高額に設定しておく必要があると言えます。

医療保険:入院した場合はどのくらいの保険金額を用意すればいい?

病気やケガなどで治療が必要になった場合に備える「医療保険」の保険金額の相場も気になるところです。

死亡保険の出典と同じ「生命保険に関する全国実態調査」によると、世帯主の疾病入院給付金日額の平均は、9,900円でした。しかしこの医療保険に関しても、年齢や職業、年収などの環境によって保険金額は変わってきます。

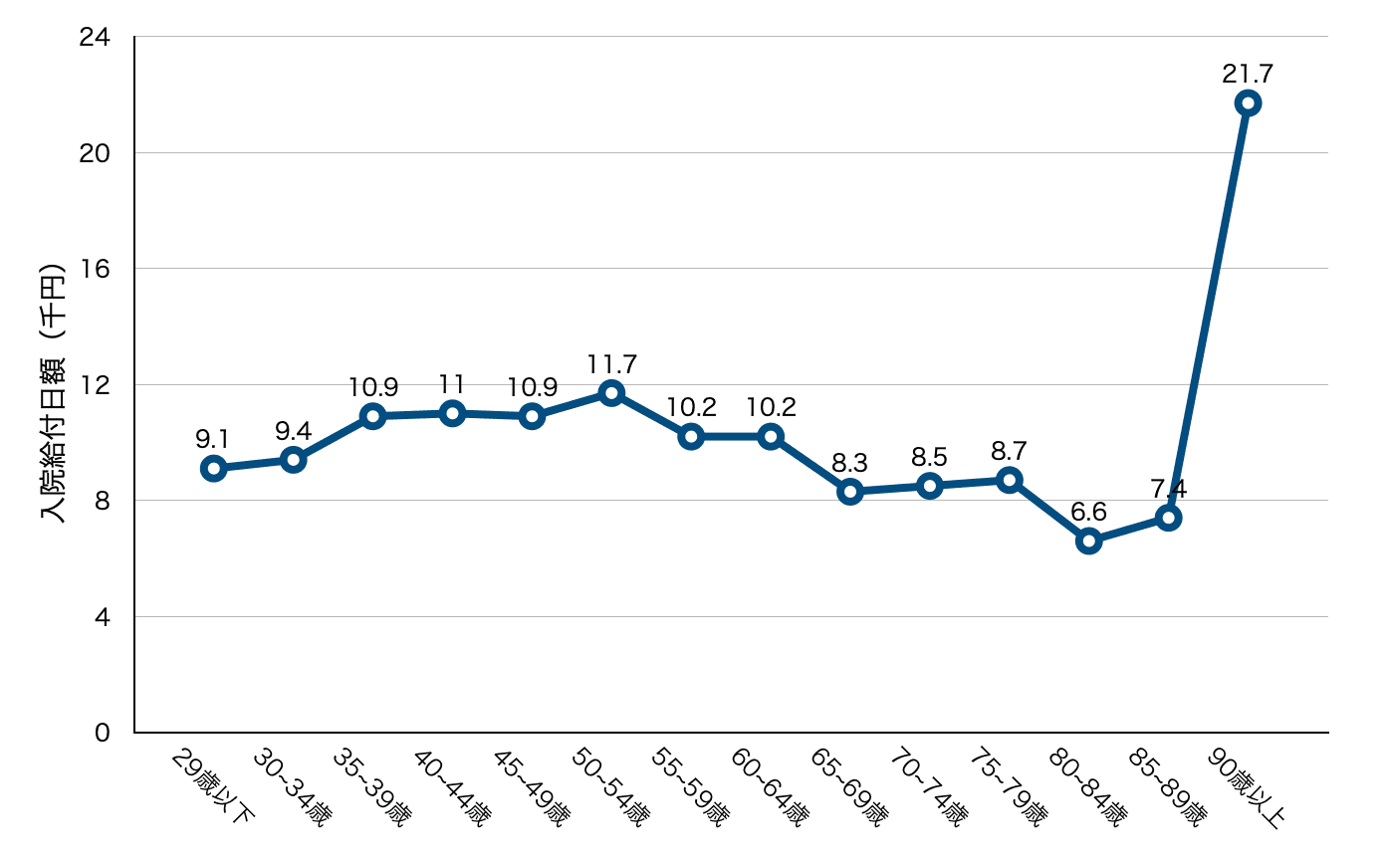

まず、年齢別の入院給付日額の平均を見てみましょう(図3)。

(※生命保険文化センター「生命保険に関する全国実態調査(2018年)」より筆者作成)

90歳以上を除けば、年齢ごとの差は死亡保険に比べて多くありません。また、死亡保険では30代の保険金額が高かったのに比べ、医療保険では50歳から54歳までの入院給付日額が1万1,700円と高くなっています。

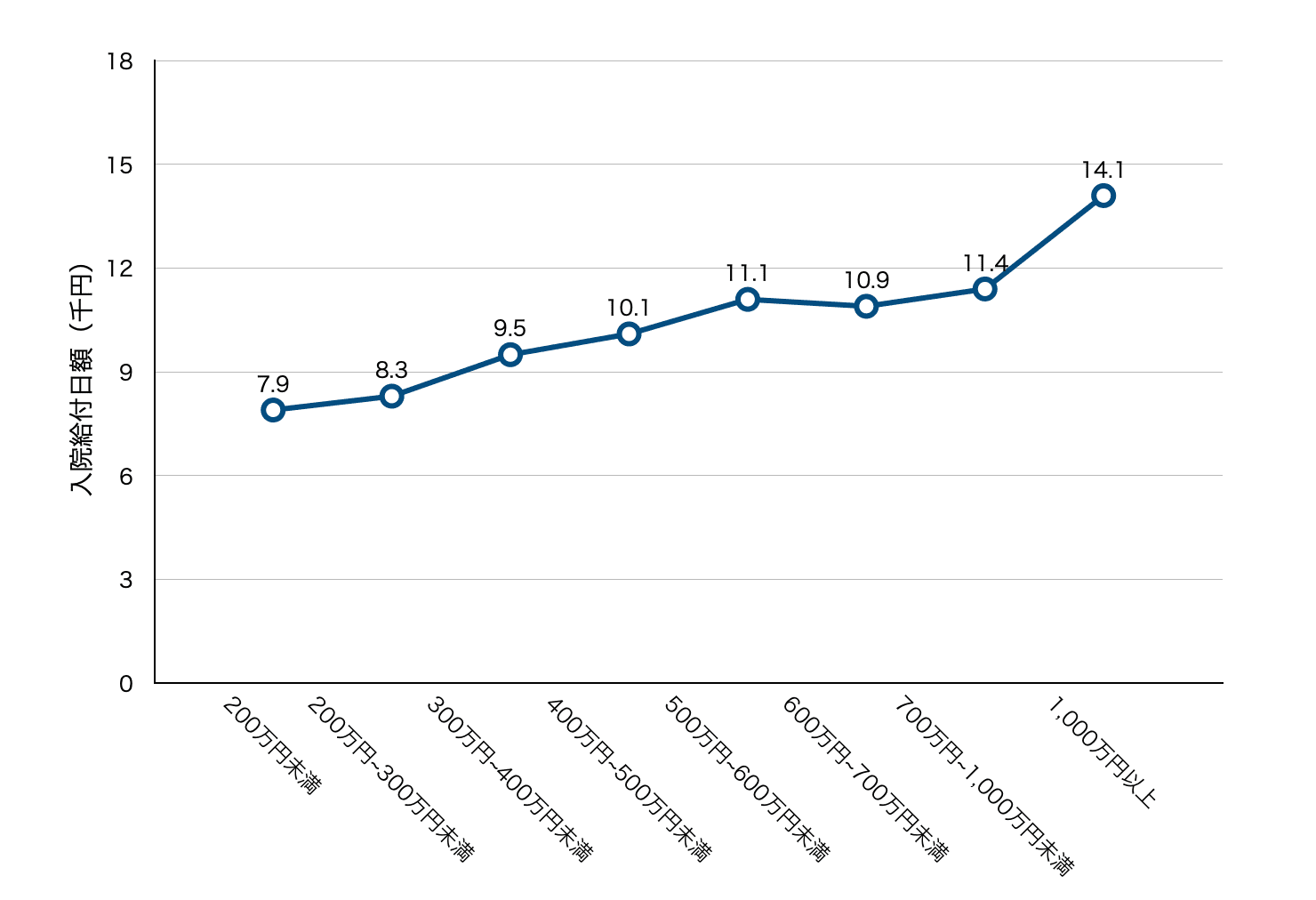

次に、年収別の入院給付日額の平均も見てみましょう(図4)。

(※生命保険文化センター「生命保険に関する全国実態調査(2018年)」より筆者作成)

世帯主の年収別に見ると、死亡保険と同じく、だいたいにおいて世帯主の年収が高くなるほど入院給付日額も高くなっており、年収が400万円以上の人では1万円を超えています。ただし、この図を見ても、死亡保険ほど年収によって保険金額に差があるわけではないことがわかります。

「保険料」、みんな毎月いくら払っているの?平均を確認

ここまでは保険金額の平均をご紹介してきました。もちろん、万が一のことがあった場合にもらえる保険金は多ければ多い方がいいのですが、一般的に保険金額が高額になると保険料も高くなりますので、保険にばかりお金をかけていては普段の生活に支障が生じます。

では、周りの人は毎月保険料にいくら払っているのでしょうか。

生命保険の毎月の保険料、平均支払額は約3万1,800円

上述の「生命保険に関する全国実態調査」によると、世帯の平均年間払込保険料は38万2,000円でしたので、月々にすると約3万1,800円となります。これは死亡保険や医療保険の他、個人年金保険なども含めた生命保険全体の保険料です。

生命保険に支払う保険料は、年齢や年収によって大きく異なる

月々3万1,800円と聞くと高いと思われた方もいるかもしれませんが、この保険料に関しても、当然年齢や年収によって大きく異なります。そこでここでは年齢や年収別の保険料の平均額をご紹介します。

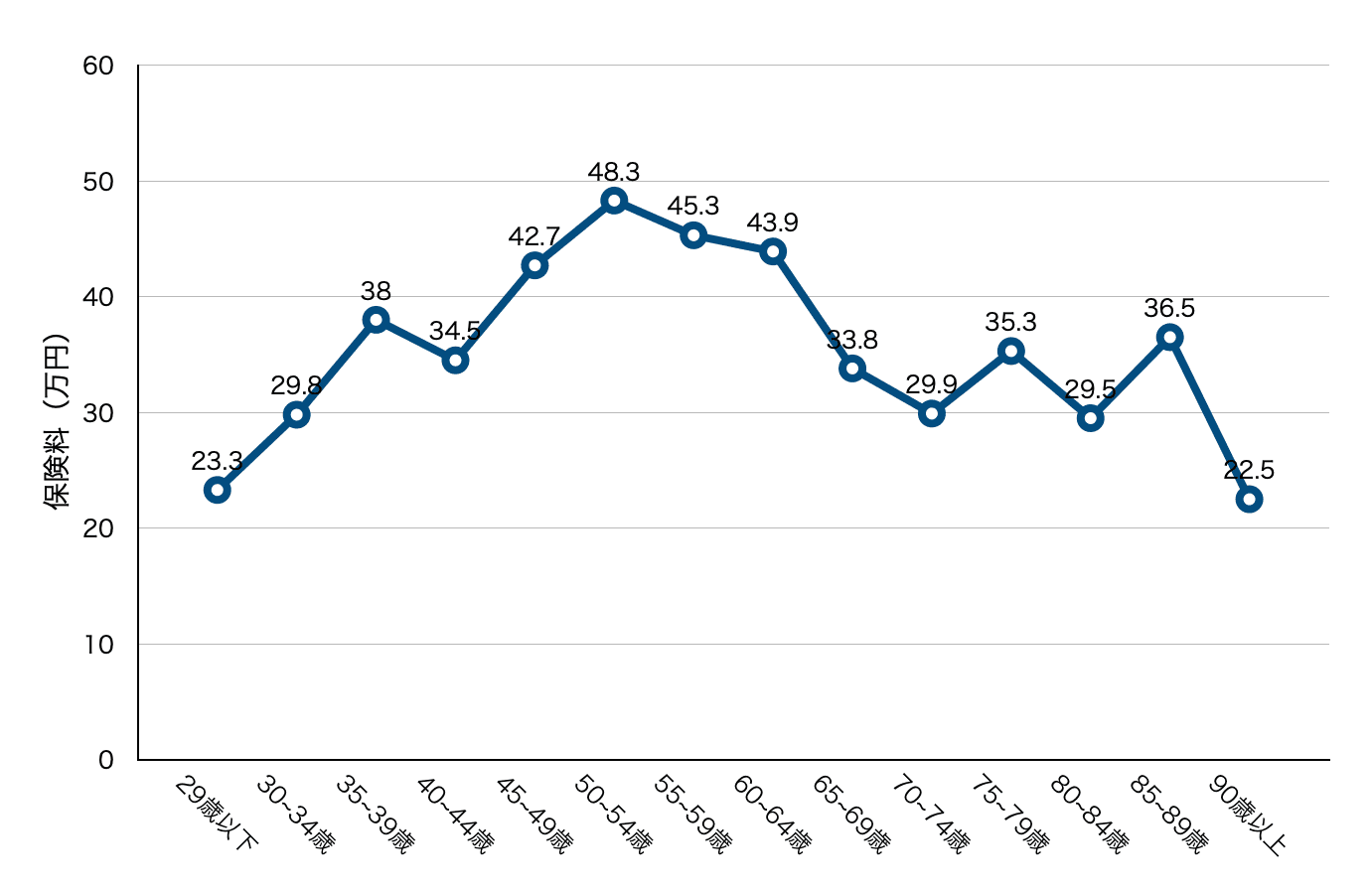

まず、年齢別の世帯年間払込保険料を図5に示します。

(※生命保険文化センター「生命保険に関する全国実態調査(2018年)」より筆者作成)

年齢別では50代の保険料がもっとも高くなり、特に50歳から54歳では48万3,000円、月額にすると約4万200円となっています。

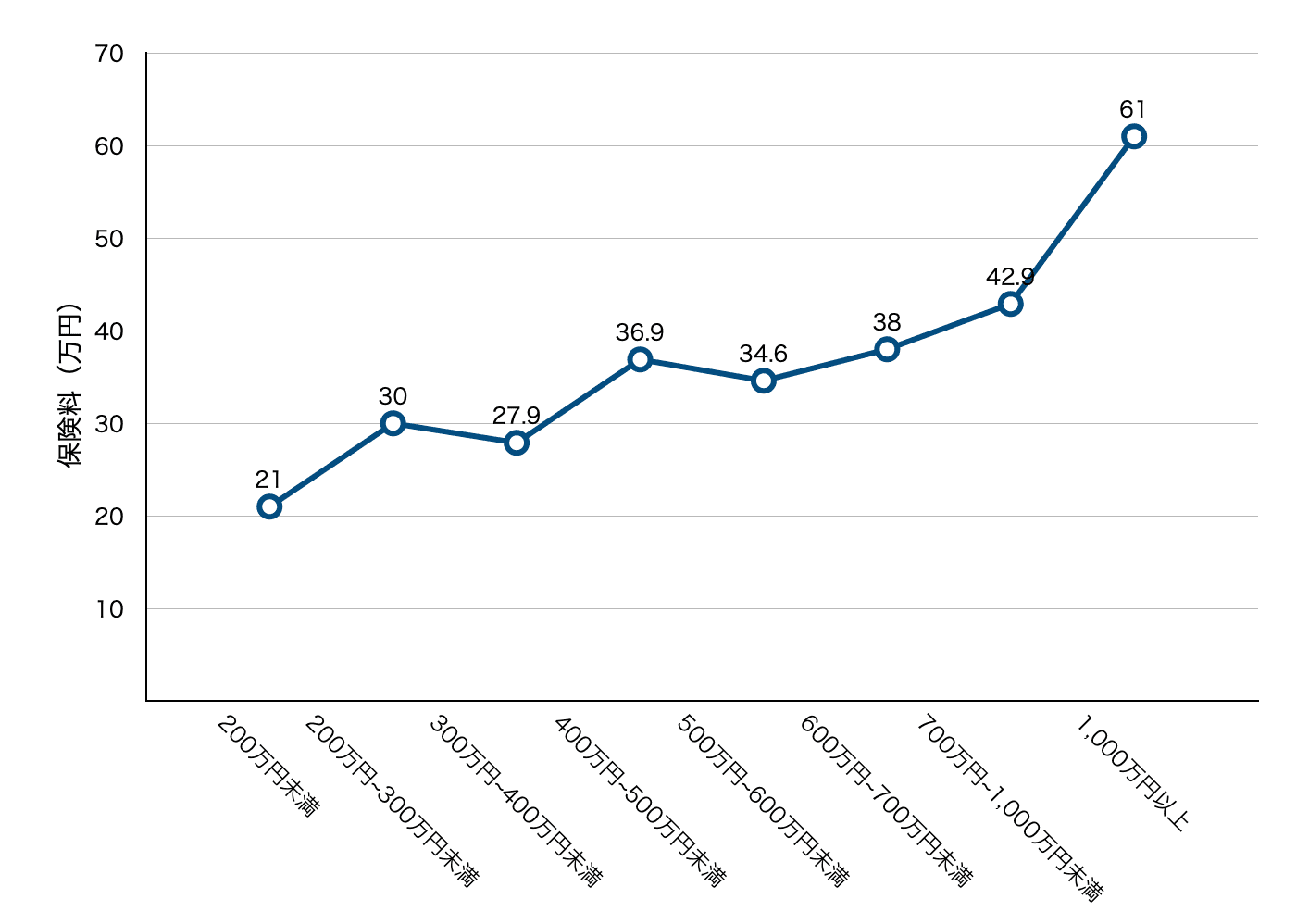

次に、年収別の世帯年間払込保険料を見てみましょう(図6)。

(※生命保険文化センター「生命保険に関する全国実態調査(2018年)」より筆者作成)

保険料も年収が上がるにつれ高くなっています。保険料は一般的に保障・補償の充実度に比例しますが、死亡保険、医療保険ともに年収が上がるほど保険金額も高くなっていたので、予想通りの結果と言えます。

損害保険の相場は一概に言えない

これまでは生命保険の保険料について述べてきましたが、損害保険の保険料の相場はどのくらいなのでしょうか。

損害保険とは、事故や災害などで「物や財産」に損害を受けた時に備える保険のこと。例えば自動車保険や自転車保険、スポーツ保険などがあり、その種類は生命保険よりも多岐にわたります。趣味や暮らし方によって必要となる補償が異なるため、保険料の相場を提示することは難しいと言えます。

例えば、損害保険の代表である火災保険は、住む場所や住居形態(戸建てか集合住宅か)、住居の構造などによって保険料の計算の仕方が異なります。けがによる補償も、「子供が大きくなり自転車に乗る機会が増えた」、「ゴルフを始めた」などのように、どのように生活しているかによって、必要な補償内容も保険料を決めるための要素もさまざまです。

つまり自分と暮らし方や条件が異なる人と比較することはあまり意味がないと言えます。そのため、損害保険に関しては一概に「相場はいくらか」という問いに答えることは難しいのです。

損害保険の場合は個人の暮らし方に対するリスクを考え、それに対する補償内容を検討するということになるでしょう。

FPが解説 ベストな保険選びのために知っておきたい4つのこと

保険金額と保険料の相場をご紹介してきました。もちろん、年齢や年収だけでなく、家族の数や職業などさまざまな要因があるので、他の人と同じ保険金額にしておけば必ず安心というわけではありませんが、1つの目安にはなったのではないでしょうか。

ここからは、具体的に自分にあった保険選びのために知っておきたいポイントを4つご紹介します。

1.そもそもの保険の役割

まず、そもそもの保険の役割を確認しておきましょう。保険は、自分が死亡したり病気やケガなどで治療が必要になったり働けなくなったりした場合、生活に困る家族がいる人や損失を補う必要がある人が加入するものです。加えて、そのお金を自分で用意するのが難しい場合は、特に保険が大切になります。

例えば、特に扶養する家族がいない独身の方であれば高額な死亡保険に加入する必要はありませんし、貯金が数億円あるという人であれば、自分に万が一のことがあっても遺された家族が生活に困ることは考えにくいので、相続対策などを除けば保険の加入は考えないでしょう。

ベストな保険を考える第一歩は、自分に万が一のことがあった場合や事故、災害があったときに誰が困るのかを考え、またそのためのお金を自分で準備できるかどうかを検討することです。

2.ライフステージや年齢、家族構成による必要な保障・補償額の違い

必要な保障・補償額は家庭の環境や生活の仕方によってさまざまですが、特に死亡保険で大きな影響があるのが家族構成です。家族の人数が増えれば増えるほど、自分に万が一のことがあった時の遺された家族の生活費は高くなるので、その分高額な保障の保険に加入する必要があります。

また、家族の年齢が若ければ若いほど、遺された家族の残りの人生は長くなりますが、子どもに関してはいつか独立しますし、配偶者も年金が支給されるようになれば生活は少し楽になるでしょう。このように、ライフステージによって必要保障額は細かく変わります。

一方、損害保険では、上記の年齢や家族構成の違い以外にも、現在の生活で使用しているもの(家、自動車など)や趣味(スポーツや旅行)を楽しむうえでのリスクを挙げ、補償内容を検討することになります。どれくらいの補償額が必要かわからない場合は、ドコモの「ほけん」のようにAIを活用した保険の提案サービスを利用するのも一つの手段です。

3.年代別に必要な保険

年齢によって必要な保険の種類自体も変わってきます。未婚の人であれば高額な死亡保険は必要ありませんが、将来のためにも医療保険の加入は検討するでしょう。その後、結婚したり子供が生まれたりすると、いよいよ死亡保険が必要になります。

子供がある程度大きくなってきたら、自分たちの将来についても不安に思うかもしれません。そのような時、老後資金の準備として個人年金保険などの貯蓄性のある保険に加入するのも1つの方法です。

また、年齢を重ねると今までとは異なる生活スタイルに変化したり、新しい趣味を始めたりすることも考えられます。そういった場合は、その時々にふさわしい損害保険を検討することも必要でしょう。

このように、年代によって必要な保険の種類は変わってくるので、人生の節目には保険を見直すようにしましょう。

4.保険を見直すタイミング

具体的にどういったタイミングで保険を見直す必要があるのでしょうか。ここでは保険の見直しを考えたい大きなライフイベントと、見直す項目を見ていきましょう。

・結婚

結婚すると自分以外の配偶者の人生にも責任を負うことになります。共働きの夫婦であれば一方に万が一のことがあっても遺された配偶者は生活できるかもしれませんが、片働きや収入に差がある夫婦は遺された配偶者の生活費をまかなうための保険を検討しましょう。

・出産

子どもができることは、扶養する家族が増えることを意味します。さらに、結婚して配偶者ができた時と大きく違うのは、子どもは収入を得ることができないことと、生活費の他に教育費がかかることです。特に教育費は家族の教育プランに応じ、個別の保険に加入して備えるようにしましょう。

・住宅購入

マイホームの購入も人生の一大イベントですが、住宅ローンを組んで住宅を購入する場合、同時に団体信用生命保険(団信)に加入することがほとんどです。これは、契約者に万が一のことがあった場合、残りのローンが免除される死亡保険の一種です。住宅ローンが免除されると家族の生活費は少なくてすむので、団信加入のタイミングで死亡保険の保障額は適性に抑えるようにしましょう。

・子どもの独立

子どもが独立すると、子どもの生活費や教育費などに備える必要がなくなるため、死亡保険の必要保障額は少なくなります。代わりに自分の老後に備えるため、医療保険の充実や個人年金保険などを検討しましょう。

・ものの購入、趣味をスタートしたときなど

損害保険では、もの(住居、自動車など)の購入をしたときや趣味をスタートしたとき(スポーツなど)に同時に保険を検討するのがおすすめです。

相場を参考に自分に合った保険を選ぼう

周りの人がいくらの保険に加入し、どれぐらいの保険料を払っているのかをご紹介しました。しかし、これらは1つの目安にはなるものの、やはり自分に必要な保険は自分の環境に応じて選びたいですよね。最近では、自分の生活にあった保険をAIが提案してくれる「AIほけん」がドコモから提供されています。これらのサービスも利用しつつ、自分にベストな保険を選んでみてください。

※ 本記事は2020年10月5日時点の内容であり、将来の商品改定によっては内容が変更になる可能性がございます。